お気軽にお問合せください |

お気軽にお問合せください |

定額減税とは、納税者及び配偶者を含めた扶養家族1人につき、所得税3万円、個人住民税1万円の減税です。この「配偶者を含めた扶養家族」の数が確認できないと、月次減税事務で控除する定額減税額(以下、月次減税額)の計算はできません。そこで今回は、「配偶者を含めた扶養家族」の数を確認する方法を解説します。

月次減税事務とは、2024年6月1日以後に支払う給与等(賞与を含む。以下同じ)に対する源泉徴収税額からその時点の定額減税額(月次減税額)を控除する事務を指します。

つまり、月次減税事務を行う際には、月次減税額がいくらなのかを把握しておく必要があります。

月次減税額は、以下の算式により計算します。

例えば、「配偶者を含めた扶養家族」が3人だったとした場合には、控除対象者を含めて4人となりますので、3万円×4人=12万円、が月次減税額となります。

控除対象者は、前回確認しました。

今回は、「配偶者を含めた扶養家族」を確認します。

配偶者を含めた扶養家族とは、居住者である同一生計配偶者と扶養親族を指します。

所得税法上の同一生計配偶者とは、次の要件すべてに当てはまる方です。

月次減税額の計算の対象となるのは、居住者である同一生計配偶者であるため、上記同一生計配偶者のうち、居住者に該当する方、ということになります。

なお、居住者とは、日本国内に住所のある方、または現在まで引き続き日本国内に1年以上居所を有している方を指します。

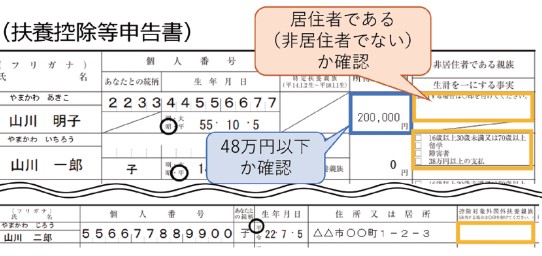

居住者である同一生計配偶者かどうかは、基本的にはマル扶(扶養控除等申告書)で確認します。

マル扶には、配偶者(源泉控除対象配偶者)を記載する欄があり、月次減税額の計算対象となる「居住者である同一生計配偶者」との違いは、以下のとおりです。

つまり、マル扶に記載のある「源泉控除対象配偶者」のうち、配偶者の合計所得金額が48万円以下であり、かつ、配偶者が居住者である方について、「居住者である同一生計配偶者」としてカウントすることとなります。

これに該当しない、合計所得金額が900万円を超える納税者の同一生計配偶者が居住者である方については、基本的には年末調整または確定申告の際にカウントすることとなりますが、月次減税額の計算に含めたい場合には、最初の月次減税事務を行うときまでに「源泉徴収に係る定額減税のための申告書」の提出を受けることで、「居住者である同一生計配偶者」としてカウントすることができます。

所得税法上の扶養親族とは、次の要件すべてに当てはまる方です。

月次減税額の計算の対象となるのは、居住者である扶養親族であるため、上記扶養親族のうち居住者に該当する方、ということになります。

居住者である扶養親族かどうかは、基本的にはマル扶で確認します。

マル扶には、扶養親族として「控除対象扶養親族」や「16歳未満の扶養親族」の記載欄がありますので、それらに記載されている方のうち、居住者である方を「居住者である扶養親族」としてカウントすることになります。

なお、対象となる方の情報がマル扶の「16歳未満の扶養親族」に記載がない場合で、月次減税額の計算に含めたいときには、最初の月次減税事務を行うときまでにマル扶に記載してもらうか、「源泉徴収に係る定額減税のための申告書」の提出を受けることで、「居住者である扶養親族」としてカウントすることができます。

実務上の留意点は、以下のとおりです。

「配偶者を含めた扶養家族」の数を確認する際に注意していただきたいのが、源泉徴収税額表の「甲」欄にある「扶養親族等の数」との違いです。

「甲」欄にある「扶養親族等の数」は、居住者であるか否かは求められていない、16歳未満の扶養親族は対象とされない他、障害者や寡婦、ひとり親などに該当する場合は扶養親族等の数として「1」加算できるなど、月次減税額を計算する際に用いる「配偶者を含めた扶養家族」の数とは異なります。

最初の月次減税事務で月次減税額が決まります。その後、結婚や就職などの理由で「配偶者を含めた扶養家族」の数に変動が生じても再計算はしません。年末調整または確定申告での精算となります。